6月16日,2023第十五届亚洲私人银行与家族办公室峰会拉开帷幕。会上,凯联资本创始合伙人李哂时受邀参与“企稳复苏下的宏观与微观投资策略”圆桌论坛讨论,与在场嘉宾共同探讨行业发展趋势、双碳与ESG投资、S基金等热点话题。

李哂时谈到,凯联资本人民币基金成立于2014年,致力于通过价值投资,成为有创造性的行业领军企业。作为首批持牌的投资管理机构,凯联资本自成立以来已经历过多轮产业周期,并给投资人带来了丰厚的回报。目前凯联资本的管理规模已超过150亿。

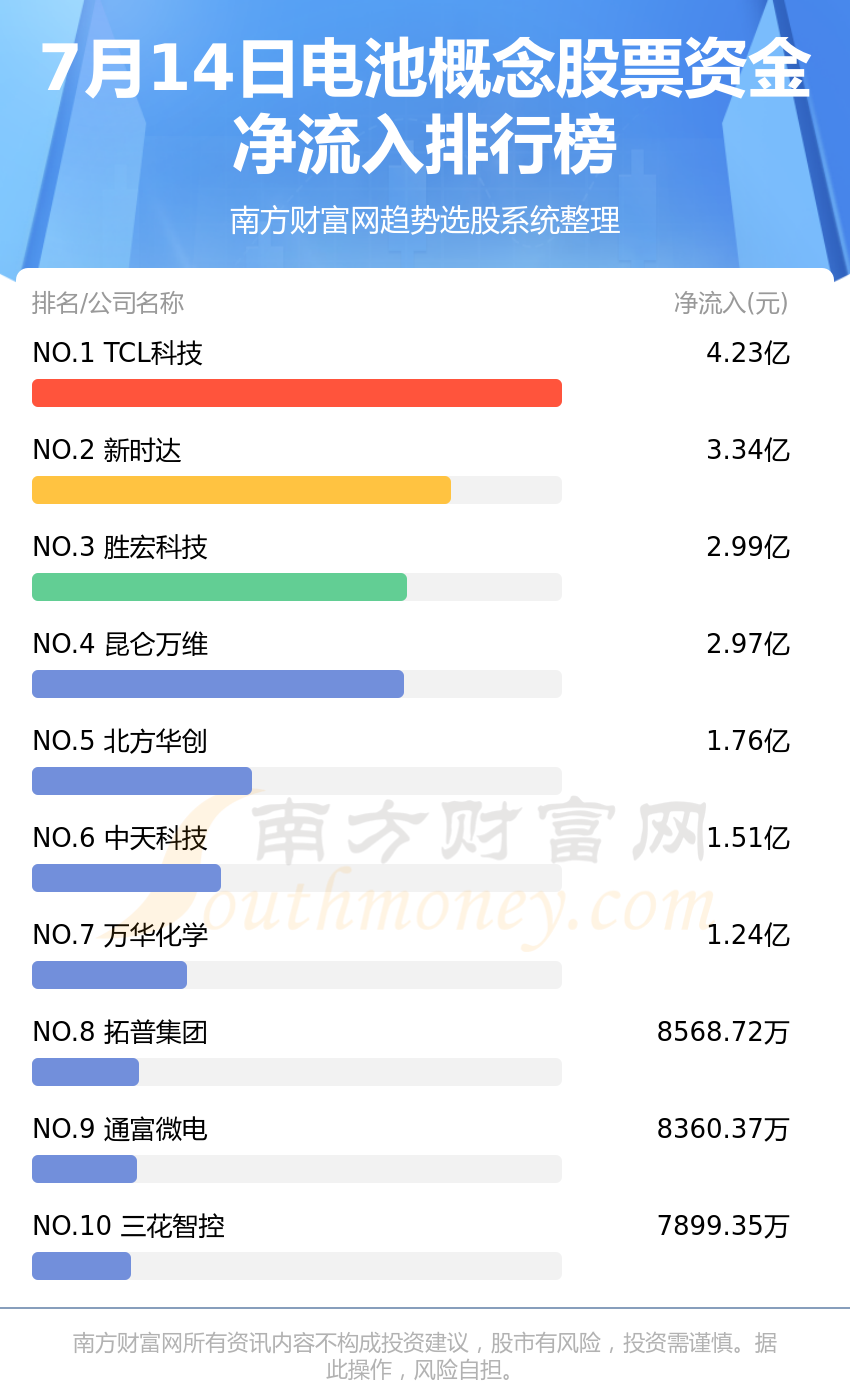

目前,凯联资本尤其关注新能源汽车、先进制造和新材料、数字化基础建设、医疗健康和生物技术、消费和供应链改造、半导体与AI,并通过股权投资、产业投资、母基金和S基金、定向增发基金、定制化基金等方式,实现全周期跟踪优秀企业成长,为投资人把握机遇。

凯联资本在“双碳”概念正式提出之前,就早已关注在新能源和汽车赛道。在当时,我们看到房地产驱动经济的模式不可持续,汽车产业的发展有望为中国经济带来新的增长动能。

为此,凯联资本围绕汽车产业链上下游做了一定的布局,在汽车电子、汽车设计产业布局了若干家优秀企业。在新能源汽车产业发展初期,整车厂商的发展前景尚未明确。相较而言,产业链供应商、服务商的发展则具备更高的确定性,能为投资人在风险可控的前提下,带来更稳健的收益。

在去年,凯联资本完成了新能源汽车头部企业广汽埃安的投资布局,当时刷新了近年来国内新能源整车行业可查最大单笔私募融资、国内未上市新能源车企最高估值两项纪录。目前,埃安5月销量达45003辆,同比增长114%,1-5月累计销量达166323辆,同比增长119%,在产业整体增速放缓的大背景下,依旧有着出色的表现。

在前几年消费市场低迷的时候,凯联资本作为唯一的私募投资机构参与了五粮液的国企混改,成功把握住高端白酒消费崛起的机在产业底部时介入,伴随着高端白酒产业的复苏给投资人带来了超额收益。

未来,凯联资本将放长战略视野,把握产业周期,为投资人创造相对稳健的收益。