近几年,A股主动权益类基金平均收益率持续走高。Wind数据显示,剔除2016年以后成立的基金后,在权益类基金组别中,有1567只(只统计主代码基金,下同)基金能获取2016年—2022年收益率,平均收益率为49.18%;其中1313只基金收益率为正,占比为83.79%。其中,以天弘基金为代表的一批布局指数基金较全的基金公司逐步展现出了良好的特质和强大的市场竞争力。

天弘权益指数基金及指数增强基金的特点是持有人众多、国民度高。2022年基金年报显示,天弘权益指数基金及指数增强基金持有人户数合计超过1400万户,位居市场第一,个人投资者占比99.99%,个人投资者持有金额占比62.6%。

天弘基金为什么能得到投资者普遍的青睐和认同?这主要归结于其强大投研实力、投资策略和业绩表现。目前天弘基金指数与数量投资部现有投研人员17人,平均从业年限8.9年,基金经理平均从业年限超过10.3年。

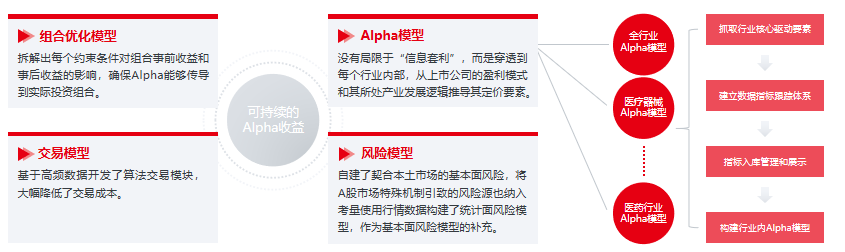

在投研平台的搭建上,天弘基金充分发挥自身互联网基因优势,将大数据能力,系统搭建等互联网科技能力运用到指数与指数增强投资中,搭建了一套系统科学的投研平台。特别需要提到天弘基金自主构建的行业数据库,它通过全面、系统地记录了各种经济数据、市场数据与各类资产指数之间的历史关系,辅助投资决策。在大数据治理基础上,天弘基金构建了旨在提升超额收益的Alpha模型,风险管理模型,组合优化模型,交易模型等等。

尤其是在Alpha模型的搭建上,天弘基金没有局限于“信息套利”,而是穿透到每个行业内部,从上市公司的盈利模式和其所处产业发展逻辑推导其定价要素。同时,为了使Alpha收益更加持续和稳健,天弘基金将定量分析与基本面研究深度融合,尽可能将投资的每个环节做到科学严谨。

依托大数据能力、覆盖全流程的收益增强策略和独创的Alpha模型,天弘基金持续提升投资效率和业绩,为用户创造了可持续的Alpha收益。截至2023年6月底,天弘指数及指数增强基金成立满6个月以上有67只产品,自基金成立以来共有52只产品相对业绩比较基准取得超额收益率,占比77%。9只指数增强基金(成立满6个月以上),成立以来均实现了超额收益。

除上述优势外,天弘权益指数基金及指数增强基金的费率结构也是其受到投资者青睐的原因之一。目前,天弘指数基金系列的整体费率低于行业平均费率。其中多数产品年管理费率0.5%,低于行业一般水平(Wind数据显示,截至2023年6月30日。全市场被动指数型基金管理费率平均为0.5155%);C类产品销售服务费优惠后0.2%,处于行业低档水平(Wind数据显示,截至2023年6月30日,全市场被动指数基金C类产品销售服务费率平均为0.2821%)。同时,天弘指数基金C类持有7天免赎回费,A类份额线上买入费率也有相应的折扣,可以为客户节约交易成本。

此外,面对庞大的个人投资者用户群,天弘基金一直十分重视用户的持有体验,秉承“交易流程投顾化,投顾服务产品化”的服务理念,在指数投资领域开发了一些列投资工具,如和蚂蚁财富联合推出的止盈定投工具“目标投”、和招商银行联合推出的定投工具“来定投”,今年推出的左侧投资布局工具“抄底信号”、和国泰君安合作推出的ETF投资工具“E起买”。

如果说数据是投资指引的最佳航标,那么口碑则是影响选择的主要因素。天弘基金在产品管理、投研策略和客户体验等多方面的出色表现可以说在上述两个方面都有了较为集中的体现,优势显著,前景更值得期待。

风险提示:观点仅供参考,不作为投资建议。产品历史业绩不代表未来表现,市场有风险,投资需谨慎。

.jpg)