编者按:上交所上市审核委员会定于2023年10月18日召开2023年第91次上市审核委员会审议会议,届时将审议灿芯半导体股份有限公司的首发事项。灿芯股份的保荐机构为海通证券股份有限公司,保荐代表人为刘勃延、邬凯丞。

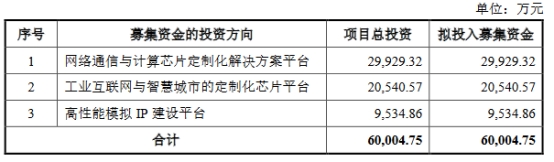

灿芯股份拟在科创板募集资金60,004.75万元,分别用于网络通信与计算芯片定制化解决方案平台、工业互联网与智慧城市的定制化芯片平台、高性能模拟IP建设平台。

灿芯股份无控股股东、实际控制人。公司董事长为ZHAOHAIJUN,新加坡国籍;董事兼总经理为ZHIQINGJOHNZHUANG,美国国籍。

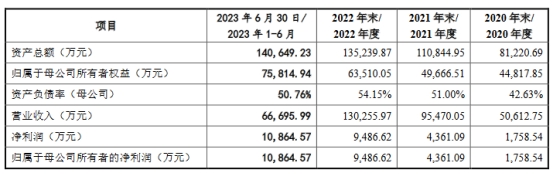

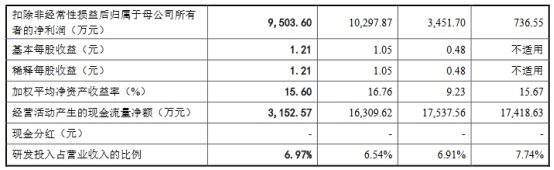

2020年至2023年1-6月,灿芯股份营业收入分别为50,612.75万元、95,470.05万元、130,255.97万元、66,695.99万元,净利润/归属于母公司所有者的净利润分别为1,758.54万元、4,361.09万元、9,486.62万元、10,864.57万元,扣除非经常性损益后归属于母公司所有者的净利润分别为736.55万元、3,451.70万元、10,297.87万元、9,503.60万元。

上述同期,公司经营活动产生的现金流量净额分别为17,418.63万元、17,537.56万元、16,309.62万元、3,152.57万元,销售商品、提供劳务收到的现金分别为71,983.56万元、113,855.18万元、164,336.96万元、59,596.17万元。

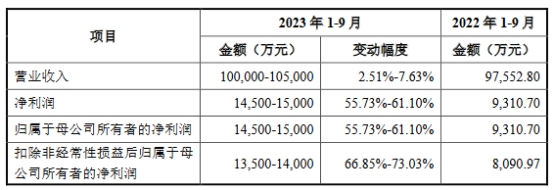

2023年1-9月,公司营业收入100,000万元至105,000万元,变动幅度2.51%至7.63%;净利润/归属于母公司所有者的净利润14,500万元至15,000万元,变动幅度55.73%至61.10%;扣除非经常性损益后归属于母公司所有者的净利润13,500万元至14,000万元,变动幅度66.85%至73.03%。

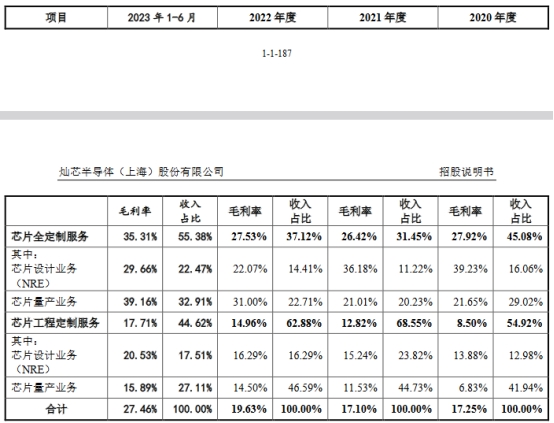

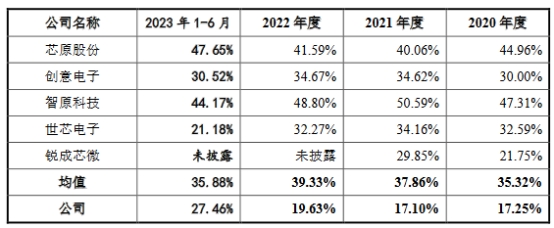

2020年至2023年1-6月,灿芯股份主营业务毛利率分别为17.25%、17.10%、19.63%、27.46%,可比公司毛利率均值分别为35.32%、37.86%、39.33%、35.88%,整体水平低于同行业可比公司。

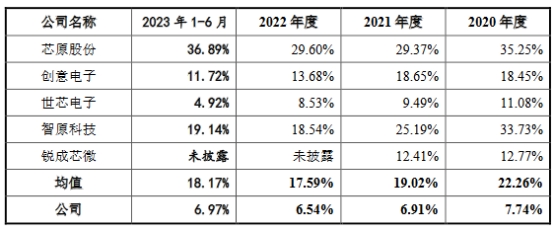

2020年至2023年1-6月,灿芯股份研发费用分别为3,915.47万元、6,598.62万元、8,522.81万元和4,650.03万元,研发费用率分别为7.74%、6.91%、6.54%和6.97%,总体低于同行业可比公司。同行业可比公司研发费用率均值分别为22.26%、19.02%、17.59%、18.17%。

中芯国际是公司重要关联方,同时是公司报告期内第一大原材料供应商。中芯国际的全资子公司中芯控股直接持有灿芯股份18.98%股份,系公司第二大股东。公司现阶段主要晶圆代工供应商为中芯国际,报告期各期,公司对中芯国际各期采购金额分别为33,489.72万元、71,292.85万元、93,016.57万元和35,966.23万元,占各期采购总额比例分别为69.02%、77.25%、84.89%与75.29%。

据经济参考报报道,保荐机构“先投后保”。招股书披露,2020年7月29日,灿芯有限召开董事会作出决议,同意海通创新证券投资有限公司等13家企业对公司合计增资220.89万美元出资额,公司注册资本由536.44万美元增加至757.33万美元。其中,海通创新系海通证券全资设立的另类投资子公司,辽宁中德和湖州赟通的执行事务合伙人海通新能源私募股权投资管理有限公司由海通证券控制。因此,海通证券为灿芯股份的关联方。海通证券于2020年10月提交立项申请,于2021年3月3日签订辅导协议,于2022年12月与公司签署《保荐协议》。

拟募集资金6亿元无控股股东和实际控制人

灿芯股份是一家专注于提供一站式芯片定制服务的集成电路设计服务企业。公司定位于新一代信息技术领域,自成立至今一直致力于为客户提供高价值、差异化的芯片设计服务,并以此研发形成了以大型SoC定制设计技术与半导体IP开发技术为核心的全方位技术服务体系。

公司基于自身全面的芯片设计能力、深厚的半导体IP储备与丰富的项目服务经验,为客户提供一站式芯片定制服务,包括芯片定义、IP选型及授权、架构设计、逻辑设计、物理设计、设计数据校验、流片方案设计等全流程芯片设计服务。公司在为客户提供芯片设计服务后,根据客户需求可继续为其提供芯片量产服务。

截至招股说明书签署日,灿芯股份无控股股东、实际控制人。公司股权较为分散,第一大股东庄志青及其一致行动人合计持股比例为19.82%,公司股东之间的关联关系及一致行动关系未实质改变公司股权分散的状态。公司单一股东持股比例均未超过公司股份总数的30%,各自的表决权均不足以对公司股东大会的决策产生决定性影响。

董事会现有10位董事,不存在超过半数的董事由单一股东提名产生的情形,任一股东提名的董事均不足以对公司董事会的决策产生决定性影响。此外,根据公司目前的实际经营管理情况,公司重要决策均属于各方共同参与决策。因此,公司无控股股东、实际控制人。

灿芯股份拟发行股份不超过3,000万股。本次发行股数占公司发行后总股本的比例不低于25%。公司拟募集资金60,004.75万元,分别用于网络通信与计算芯片定制化解决方案平台、工业互联网与智慧城市的定制化芯片平台、高性能模拟IP建设平台。

董事长新加坡国籍总经理美国国籍

灿芯股份董事长为ZHAOHAIJUN,董事兼总经理为ZHIQINGJOHNZHUANG。

赵海军,男,1963年出生,新加坡国籍,博士,拥有30年半导体运营及技术研发经验。2010年至2017年,历任中芯国际首席运营官兼执行副总裁、中芯北方总经理;2017年10月至2022年8月担任中芯国际执行董事兼联合首席执行官,2022年8月至今担任中芯国际联合首席执行官;2017年1月至2021年2月任灿芯有限董事长;2021年2月至今任灿芯股份董事长。

庄志青,男,1965年出生,美国国籍,博士。1996年至1999年任TexasInstruments工程师;1999年至2000年,任ConexantSystems工程师;2000年至2004年,任SIMPLETECH工程师;2004年至2008年任BROADCOM工程师;2008年至2013年任苏州亮智科技有限公司首席技术官。2013年至2021年2月先后担任灿芯有限首席技术官、总经理及董事;2021年2月至今任灿芯股份董事及总经理。

业绩连续增长

2020年至2023年1-6月,灿芯股份营业收入分别为50,612.75万元、95,470.05万元、130,255.97万元、66,695.99万元,净利润/归属于母公司所有者的净利润分别为1,758.54万元、4,361.09万元、9,486.62万元、10,864.57万元,扣除非经常性损益后归属于母公司所有者的净利润分别为736.55万元、3,451.70万元、10,297.87万元、9,503.60万元。

上述同期,公司经营活动产生的现金流量净额分别为17,418.63万元、17,537.56万元、16,309.62万元、3,152.57万元,销售商品、提供劳务收到的现金分别为71,983.56万元、113,855.18万元、164,336.96万元、59,596.17万元。

2023年1-9月,公司营业收入100,000万元至105,000万元,变动幅度2.51%至7.63%;净利润/归属于母公司所有者的净利润14,500万元至15,000万元,变动幅度55.73%至61.10%;扣除非经常性损益后归属于母公司所有者的净利润13,500万元至14,000万元,变动幅度66.85%至73.03%。

毛利率低于同行平均水平

2020年至2023年1-6月,灿芯股份主营业务毛利率分别为17.25%、17.10%、19.63%、27.46%。

通常情况下,在全定制服务中公司介入的设计环节较多,承担的风险较高,因此议价能力较强,公司全定制服务毛利率一般高于工程定制服务。

报告期内,公司全定制服务中芯片设计业务的毛利率分别为39.23%、36.18%、22.07%和29.66%,2022年有所下降。

报告期内,公司全定制服务中量产业务的毛利率分别为21.65%、21.01%、31.00%和39.16%,整体呈上升趋势。

报告期内,公司芯片工程定制服务毛利率分别为8.50%、12.82%、14.96%和17.71%。

报告期内,可比公司毛利率均值分别为35.32%、37.86%、39.33%、35.88%,公司与同行业可比公司综合毛利率存在一定差异,且整体水平低于同行业可比公司,主要系各可比公司芯片定制服务的业务领域、客户类型及经营规模均有较大差异。

研发费用率低于同行平均水平

2020年至2023年1-6月,灿芯股份研发费用分别为3,915.47万元、6,598.62万元、8,522.81万元和4,650.03万元,研发投入金额持续上升。

报告期内,公司研发费用率分别为7.74%、6.91%、6.54%和6.97%,总体低于同行业可比公司。

报告期内,同行业可比公司研发费用率均值分别为22.26%、19.02%、17.59%、18.17%。

招股书称,公司研发费用率总体低于同行业可比公司,主要因:公司芯片量产业务收入占比较高,芯片量产业务系由公司芯片设计业务转化,相关收入规模较大导致公司收入基数较大;公司聚焦于一站式芯片定制服务,在为客户进行芯片定制的过程中亦不断积累沉淀设计方法及工艺诀窍,相关投入计入营业成本;公司将所有人员的股份支付费用计入管理费用。以上因素综合导致公司研发费用低于同行业可比公司。

中芯国际是公司重要关联方,同时是公司报告期内第一大原材料供应商

中芯国际的全资子公司中芯控股直接持有灿芯股份18.98%股份,系公司第二大股东。

公司现阶段主要晶圆代工供应商为中芯国际,报告期各期,公司对中芯国际各期采购金额分别为33,489.72万元、71,292.85万元、93,016.57万元和35,966.23万元,占各期采购总额比例分别为69.02%、77.25%、84.89%与75.29%。

全球先进的晶圆代工厂集中度较高,任一晶圆代工企业经营情况变动均将对其下游客户造成重大影响,由于公司与新晶圆代工企业建立合作并稳定生产需要一定时间,短期内难以改变个别供应商占比较高的情形,若公司主要晶圆代工供应商中芯国际受国际地缘政治波动、原材料供应急剧紧张等突发性负面事件影响导致其工艺技术发展或产能受限,将对公司生产经营产生不利影响,公司可能面对产品生产受阻或产能不足的重大风险。

经济参考报:保荐机构“先投后保”补充披露关联交易内情

据经济参考报报道,招股书披露,2020年7月29日,灿芯有限召开董事会作出决议,同意辽宁中德产业股权投资基金合伙企业、海通创新证券投资有限公司、湖州赟通股权投资合伙企业等13家企业对公司合计增资220.89万美元出资额,公司注册资本由536.44万美元增加至757.33万美元。同日,灿芯有限和原股东及上述投资人签署了《增资协议》。

其中,海通创新系海通证券全资设立的另类投资子公司,辽宁中德和湖州赟通的执行事务合伙人海通新能源私募股权投资管理有限公司由海通证券控制。因此,海通证券为灿芯股份的关联方。截至招股书截止日,海通证券通过三个主体合计持有灿芯股份6.36%的股份,此外,海通证券及其子公司通过持有中芯国际间接持有灿芯股份0.08%的股份。

灿芯股份保荐机构持股情况也引起监管关注,要求其说明海通证券保荐承销工作是否符合独立性及相关法律法规规定。灿芯股份指出,海通证券于2020年10月提交立项申请,于2021年3月3日签订辅导协议,于2022年12月与公司签署《保荐协议》。保荐机构签署协议或实质开展相关业务的时间均晚于海通创新、辽宁中德和湖州赟通投资灿芯有限的时点,符合《证券公司私募投资基金子公司管理规范》相关规定。

值得一提的是,由于海通证券系灿芯股份关联方,与灿芯股份的保荐承销业务应为关联交易。不过,灿芯股份在最初招股书申报稿中并未披露相关关联交易信息。在上交所追问下,灿芯股份补充披露相关内容“海通证券对发行人本次发行与上市的保荐期间包括推荐期间和持续督导期间,其中推荐期间从保荐协议生效之日起至发行人首次公开发行股票并在证券交易所上市之日止。保荐费用的支付时间为在发行人首次公开发行股票募集资金进入海通证券账户后的一个工作日内。截至本招股说明书签署日,该合同正在履行中,保荐业务正处于推荐期间,发行人首次公开发行股票并在证券交易所上市前无需支付保荐费用。”

.jpg)