财联社1月3日讯(记者 林坚 闫军)2022年最后一个交易日推出280亿的配股方案,2023年首个交易日面对市场的用脚投票,华泰证券(601688)成为今天市场上的领跌力量。不仅如此,证监会当日盘中还就有上市证券公司公告实施再融资回答记者提问,成为市场的另一关注点。

华泰证券配股在前,证监会表态紧跟其后,这意味着什么?市场对此关注颇多。有行业人士分析称,尽管华泰证券280亿配股引发市场争议看法较多,但监管有此表态却出乎意料。

证监会是否会对配股融资额度有所干预?“主要是针对华泰再融资,但目前监管并不会干预。”有知情人士对财联社记者表示。

从以往经验来看,一般券商在发布配股计划后,由于ROE稀释,短期内可能引发投资者资金出逃,从而造成股价下跌。某华北地区非银分析师受访时告诉记者,证监会1月3日阐述对券商融资行为的态度,是对当日券商股表现、投资者的一种安抚。

图为证监会回答记者问

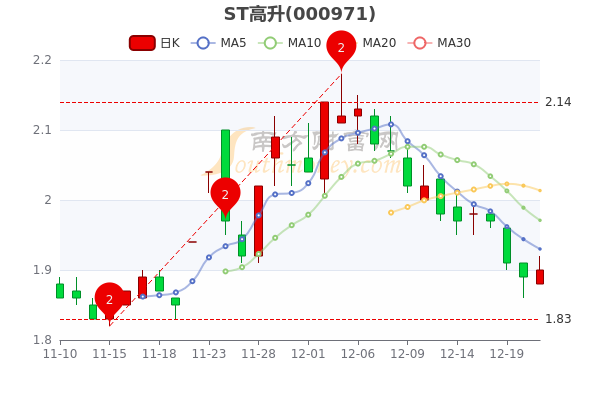

图为华泰证券1月3日股价走势图

证监会346字答记者问,指向华泰证券280亿配股

记者留意到,在346字答记者问中,证监会称,关注到有关上市券商再融资行为。

证监会一方面表示,一直倡导券商自身必须聚焦主责主业,树牢合规风控意识,倡导坚持稳健经营,走资本节约型、高质量发展的新路,发挥好资本市场“看门人”作用。作为已上市的券商,更应该为市场树立标杆,提高公司治理质效,结合股东回报和价值创造能力、自身经营状况、市场发展战略等合理确定融资计划及方式,董事会和股东大会要统筹平衡,审慎决策,切实维护各类投资者特别是中小投资者合法权益。

另一方面,证监会还提到,支持券商合理融资,更好发挥券商对实体经济高质量发展的功能作用。着力建设中国特色现代资本市场,引导树立“合规、诚信、专业、稳健”的证券行业文化,审核中将充分关注上市券商融资的必要性、合理性,把好股票发行入口关。

业界观点认为,作为资金密集型行业,在券商行业竞争进一步加剧的趋势下,资本实力是决定券商竞争地位、盈利能力、发展潜力的关键因素,券商需要保持与业务发展规模相匹配的资本规模,因此,后续将有更多券商开启配股计划。

记者注意到,不到半年,已有两家上市券商发起了配股计划。继2022年9月中金公司抛出不超过270亿元的A+H股配股计划后,华泰证券于2022年12月30日发布了此次配股预案,拟采用每10股配售3股的比例向全体A股及H股股东配售股份,A股配股22.07亿股,H股配股5.16亿股,总配售27.23亿股,募集资金总额不超过280亿元。

以往来看,证券公司发出配股预案后,往往引发股价大跌,但监管极少公开干预。华泰证券发布配股计划后,证监会发声确为罕见。一般而言,券商再融资计划往往由董事会提出,经由股东大会审核后,再报证监会审核,由此华泰证券是否会自主或是在证监会干预下进行配股额度调整,还存在变数。

依据公告,目前华泰证券配股预案已通过公司董事会同意,将于2023年2月10日召开股东大会,如果顺利,预计2023年中旬完成配股发行。

图为华泰证券配股流程

但据记者观察,监管对于证券公司的再融资额度也会存在窗口干预,此前华南某券商的定增金额就在监管干预后进行了缩减。

华泰证券配股显然已面临变数

可以看到,券商配股金额多见百亿元水平,而华泰证券最新配股募资金额在2022年以来券商中属于偏高水平。对此,叠加证监会公开表态一举,有市场观点认为,华泰证券能否顺利配股,或按照现行预案顺利配股尚存变数。

记者留意到,证监会明确称“审核中将充分关注上市券商融资的必要性、合理性,把好股票发行入口关”,对此,某华南地区非银分析师则对记者表示,“从中小股东保护的角度出发,券商确实要注意到融资的合理性和审慎性。”

经过测算,华泰证券此次发行价预计约为10.28元,根据公告,华泰证券计划将全部募集资金用于补充公司资本金和营运资金,将进一步夯实公司资本实力,为公司应对行业转型、拓展创新业务、提高盈利能力、实现长期可持续发展提供雄厚的资本支持。具体来看:

拟用不超过100亿元(占比36%)发展资本中介业务,其中以两融业务为主;

拟用不超过80亿元(占比29%)用于扩大投资交易业务规模,以场外衍生品、FICC等客需型业务为主;

拟用不超过50亿元(占比18%)用于增加子公司投入,以国际业务为主;

拟用不超过30亿元(占比11%)用于信息技术和内容运营建设,用于提升财富管理业务自主获客能力;

拟用不超过20亿元(占比7%)用于补充其他营运资金。

华泰证券表示,目前,公司正处于打造平台化、生态化商业模式,构建未来竞争优势的关键阶段,配股计划将有利于支持各项业务持续发展、创新业务及海外市场的开拓,以及科技赋能下的信息化平台建设。

记者留意到,华泰证券基本面实际上与二级市场表现之间存在一定“剪刀差”,因此配股预案的发布或是1月3日股价下跌的主因,而市场累计对券商股权再融资行为的情绪是催化剂:

2019年的营业总收入是248.6亿元,同比增长50.35%,经营利润是90.02亿元,同比增长78.86%。

2020年的营业总收入是314.4亿元,同比增长26.47%,利润是108.2亿元,同比增长24.23%。

2021年的营业总收入是379.1亿元,同比增长20.55%,利润是133.5亿元,同比增长23.32%

2022年前三季度的主营收入为236.18亿元,同比下降12.22%,利润是78.21亿元,同比下降29.21%。

近期多见上市券商配股融资

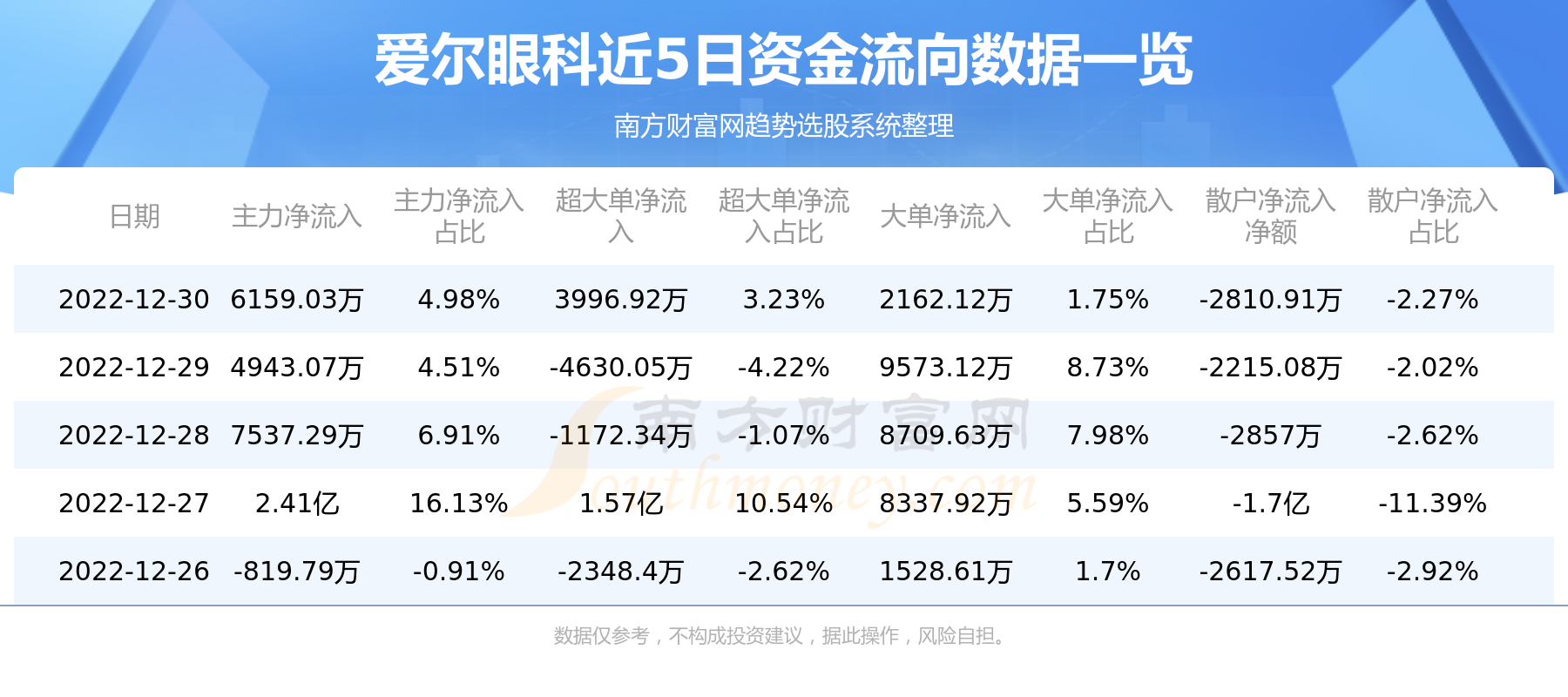

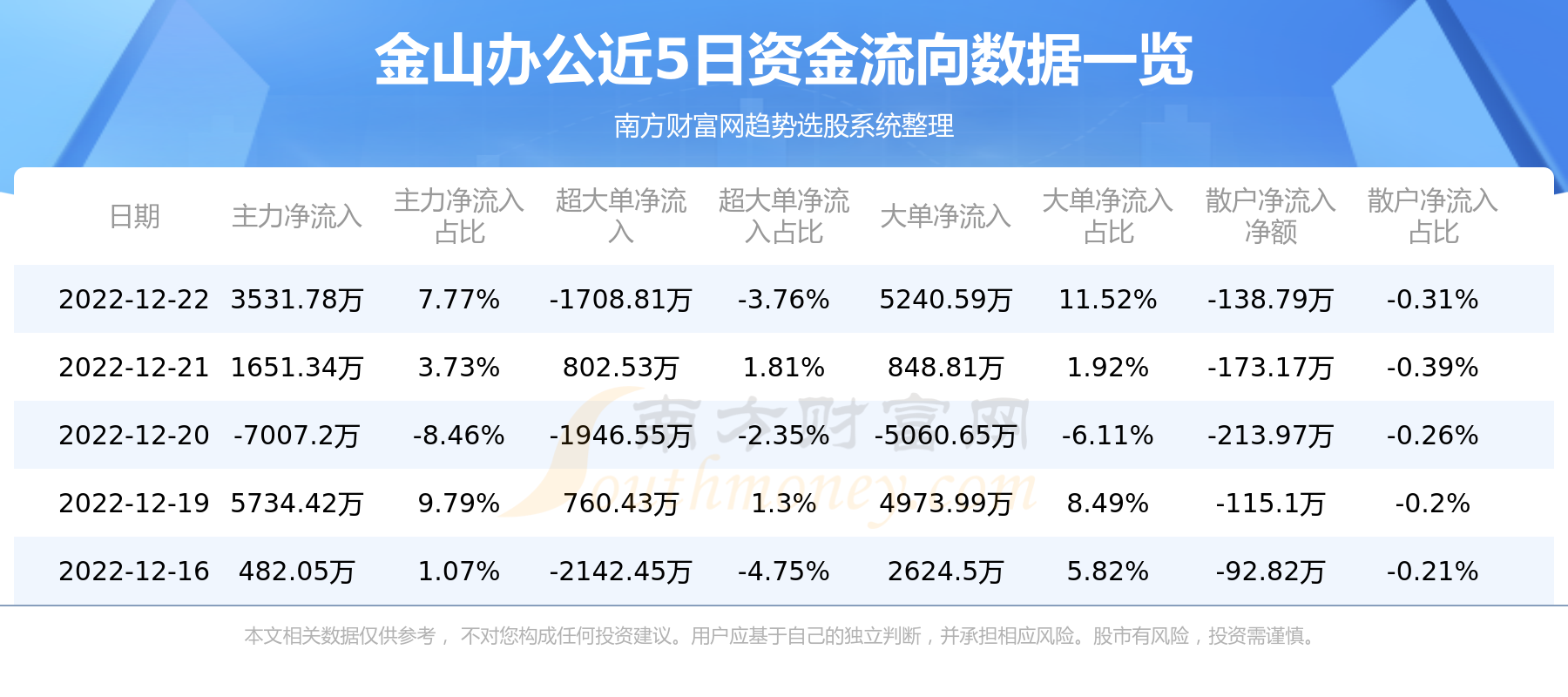

华泰证券配股是券商近年来股权再融资进入加速期的一个体现。经统计,2022年以来,已有8家上市券商实施股权再融资,募集资金总额达到800多亿元,而配股成为股权再融资方式的主流选择。

中信证券(273.26亿元)、东方证券(600958)(127.15亿元)、兴业证券(601377)(100.84亿元)、财通证券(601108)(71.72亿元)等4家上市券商A股配股事项于2022年落地,合计募资523.67亿元,若加上中信证券(600030)约49.3亿元的H股配股募资,2022年上市券商配股合计募资约572.97亿元,占整体股权再融资金额的七成。

值得关注的是,每有上市券商发起股权再融资计划,尤其是以配股的形式,多见投资者“用脚投票”,引发抵触情绪。2022年以来,资本市场行情低迷已致使投资者交易活跃度大幅下滑,前述上市券商启动配股计划后,股价应声大跌,包括股吧在内等多个投资社交平台,投资者多为“不认可”的态度,请愿不要配股。1月3日,就有投资者在微信公众号发布《请否决华泰证券的配股提案》的文章。

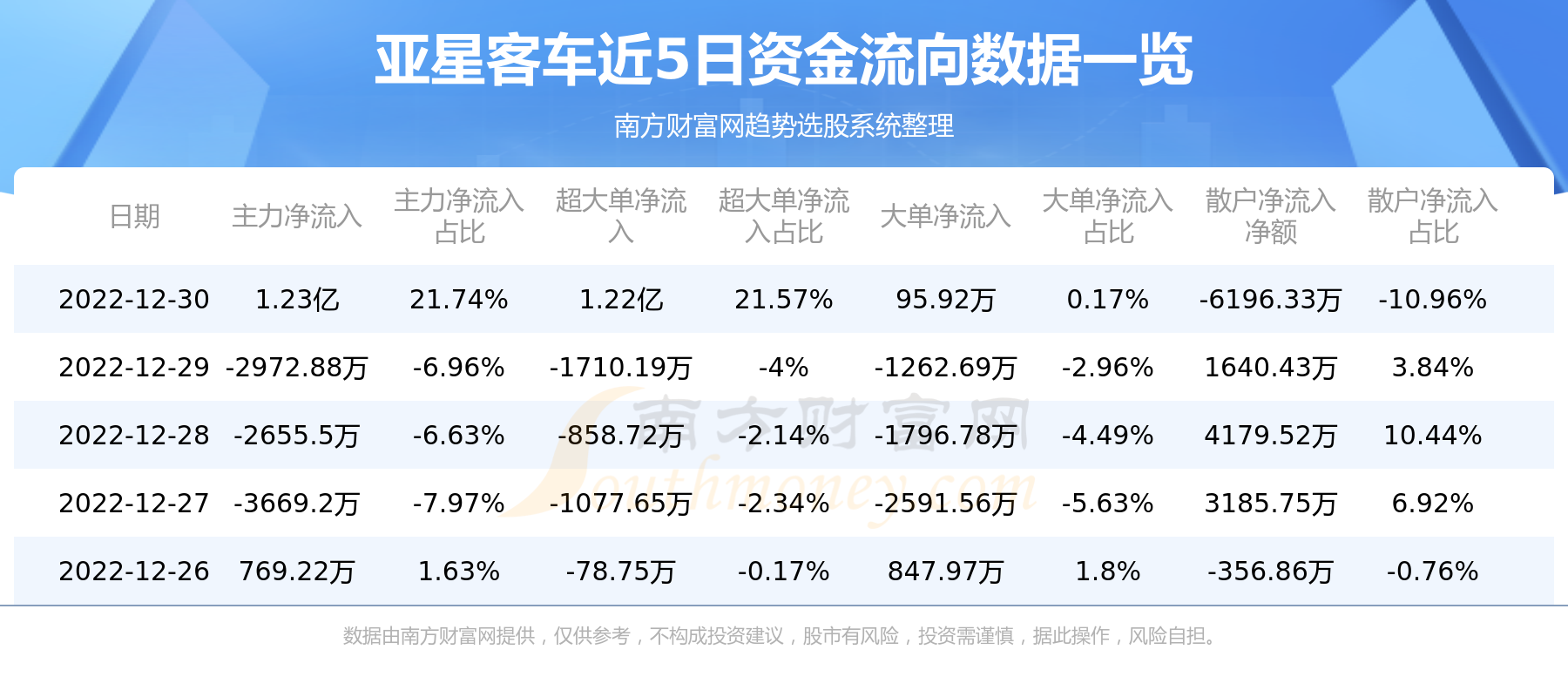

大跌引发持仓公募4.81亿浮亏

值得一提的是,华泰证券新年首日跌6.67%,重仓基金的投资者也要捏一把汗。

Wind数据显示,公募基金在2022三季度增持了华泰证券,41家公募基金78只产品重仓,持股数量5.66亿股,较二季度增加0.35亿股。

从收盘价来看,华泰证券跌幅6.67%,收于11.89元,以上一个交易收盘价12.74元,粗略计算,41家基金机构日浮亏约4.81亿元。

重仓华泰证券前十基金多为指数型产品,国泰中证全指证券公司ETF持有最多,并在三季度进行了加仓,达到1.3亿股,此外,华宝、南方、天泓等中证券指证券ETF同期也进行了不同程度的加仓。

图为公募基金表现

主动管理基金方面,广发基金持有华泰证券较多,旗下产品为广发多因子、广发瑞誉一年持有、广发稳睿六个月持有和广发稳裕四只基金合计持仓1.4亿股。其中,华泰证券是唐晓斌、杨东管理的广发多因子灵活配置的第一重仓股,在三季度略有减仓,目前持有1.19亿股;此外,广发瑞誉一年持有也进入前十大持仓基金,持有华泰证券1692万股,较二季度持仓保持不变。

广发多因子、广发瑞誉一年持有两只基金合计持有1.34亿股,以收盘价11.89元计算,两只基金当天在华泰证券单一个股上合计浮亏为1.14亿元。

不过,基金为分散投资,最终净值表现还要看组合所有个股整体的收益率,以国泰中证全指证券公司ETF为例,尽管持仓个股华泰证券大跌6.67%,该基金当天场内跌幅仅为-0.58%。

配股存在多重风险,机构看好长期价值

配股带来的风险已经可知。记者注意到,华泰证券在配股预案内提到,此次配股完成后,公司股本数量和净资产规模将会有较大幅度的增加,而募集资金从投入到产生效益需要一定的时间周期,公司利润实现和股东回报仍主要依赖于公司的现有业务,从而导致短期内公司配股发行股票后即期回报存在被摊薄的风险。

数据显示,截至2022年 12月30日,华泰证券A股对应PB估值约为0.81倍,H股对应PB估值为0.51倍,A股投资者折价幅度达到19.34%。虽然配股短期将摊薄华泰证券EPS、ROE,可长期来看,机构普遍看好华泰证券配股带来的积极影响。

图为华泰证券配股预案风险提示

中信建投认为,华泰证券2020年至2022上半年净稳定资金率已接近监管划定的风险指标限制,此次配股融资有助于缓解指标压力,为公司业务扩张打开资金空间。若公司成功募资不超过280亿元,将极大增厚公司的资本实力,净资产规模有望突破1800亿元,公司用表能力提升,用资类业务将深度受益。

作为A+H券商,华泰证券港股表现也迎机构新的评测。瑞信最新发布的研报显示,虽然维持华泰证券“跑赢大市”评级,但下调2022年至2024年每股盈测3%至5%不等,目标价由12.3港元下调至11.5港元,下调原因是预测模型更新。

瑞信还称,当前是于市场复苏期间吸纳券商股的时机,行业中喜好在IPO业务领先、资产管理业务有稳健潜力,以及机构业务规模庞大和有广泛机构客户基础的企业。